Lukša: Otkup potraživanja - nije svejedno komu prodajete teško naplative dugove

U zadnje vrijeme se, zbog situacije u Agrokoru, dosta često spominju: prodaje potraživanja, agencije za upravljanje potraživanjima, agencije za otkup potraživanja, faktorinška društva, trgovanja potraživanjima i sl. Često se te transakcije i društva koja se bave tim transakcija prikazuju u negativnom kontekstu, ali one su u potpunosti legalne pod uvjetom da se otkupljena potraživanja zasnivaju na stvarnom poslovnom događaju.

>>> Američki javni dug prvi put iznad 21 bilijun dolara

Pojedinim društvima i institucijama to je isključivi način ostvarivanja prihoda. Trgovanje potraživanjima odavno je poznat pojam, i u legalnom, i u ilegalnom poslovanju, i te transakcije su se oduvijek obavljale. Legalno trgovanja dugom do danas se razvilo u posebnu granu financijske industrije, koja je sve razgranatija i uspješnija na tržištu.

Regresno pravo

Faktorinška društva mogu se baviti otkupom nedospjelih i dospjelih potraživanja prema osnovi isporuka i robe te otkupom mjenica koje su izdane kao sredstvo namirenja tražbine prema osnovi isporuke robe ili usluga. Pretežno se otkupljuju nedospjela potraživanja te je tu zapravo riječ o vidu financiranja klijenta do dana dospijeća računa koji je klijent ispostavio. U pravilu tu klijent faktorinške kuće jamči da je potraživanje zasnovano na stvarnom poslu te da će posao biti naplaćen. Ako se posao pokaže kao fiktivan ili ako račun ne bude plaćen, faktorinško društvo će putem regresnog prava sredstva uložena u otkup nedospjelog potraživanja naplatiti od klijenta.

Situacija oko Agrokora jasno je pokazala da vjerovnik treba dobro procijeniti svoja potraživanja i rizike koje preuzima ako prepušta svoja potraživanja faktorinškim društvima uz ugovaranje regresnog prava. Samo prepuštanje potraživanja faktorinškoj kući uz ugovoreno regresno pravo ne znači da je potraživanje naplaćeno od dužnika, već znači da je na temelju tog potraživanja posuđen novac za kratkoročno financiranje uz komercijalne uvjete. Ako kupac ne plati na dan dospijeća, faktorinška kuća ima pravo od ustupitelja tražiti povrat sredstava.

>>> Horvatinčić prodao potraživanja Horvatinčiću

Ista situacija događa se i ako faktorinška kuća otkrije da otkupljena mjenica nema podlogu u isporuci robe ili usluga. Faktorinška društva rijetko ugovaraju otkup potraživanja bez regresa. U pravilu otkup potraživanja bez ugovaranja regresnog prava ugovaraju isključivo ako je kreditni rejting dužnika toliko dobar da je neupitna naplata. Budući da kompanije s tako dobrim kreditnim rejtingom kvalitetno upravljaju svojim novčanim tokovima, za određenu naknadu i same su spremne platiti prije ugovorenog roka plaćanja, pa takvih zahtjeva upućenih faktorinškim društvima ima vrlo malo. Osim faktorinških, i razna druga društva te fondovi rizičnoga kapitala i druge institucije koje se bave rizičnim ulaganjima otkupljuju portfelje dospjelih potraživanja, pa čak i potraživanja kod kojih je upitna naplata.

Otkupi portfelja

Tvrtke i institucije koje kupuju potraživanja obično žele postići jedan cilj, a to je zarada na otkupljenim potraživanjima. Ta zarada postiže se ostvarenom razlikom između nabavne cijene portfelja otkupljenih potraživanja i ostvarene naplate tih potraživanja. Pri ugovaranju kupoprodajne cijene za portfelj potraživanja kupci procjenjuju vjerodostojnost potraživanja i njihov potencijal naplate. Što je potencijal naplate tih potraživanja veći, veća će biti otkupna cijena za portfelj tih potraživanja koja će se ponuditi prodavatelju.

>>> Agrokorovi dobavljači mogli bi u nagodbi proći s otpisom od 35-40 posto potraživanja

S obzirom na to da se najčešće preuzima portfelj potraživanja koji se sastoji od većeg broja dužnika i tražbina, kupac potraživanja računa na rizik da će dio potraživanja naplatiti, a dio potraživanja neće moći naplatiti i taj rizik je već ukalkulirao u kupoprodajnu cijenu. Međutim, postoje razni načini utvrđivanja kupoprodajne cijene. Na primjer, cijena portfelja može se ugovoriti i prema uspješnosti naplate tako da ona nije fiksna, već varijabilna. U tom slučaju, što je kupac uspješniji u naplati, povećava se i konačna prodajna cijena koju će ostvariti prodavatelj. Nakon otkupa portfelja potraživanja kupac izvještava dužnika da je preuzeo potraživanje od vjerovnika i kreće u postupak naplate.

Nagodba i sudska prisila

Interes kupca potraživanja je da naplati najveći mogući iznos od dužnika jer time povećava svoju zaradu. Usprkos tom interesu naplata tih potraživanja od dužnika ostvaruje se najčešće nagodbom. Naime, kupac potraživanja najčešće predlaže nagodbu dužniku nudeći razne pogodnosti kao što su obročna otplata, otpis zateznih kamata ili odobravanje diskonta pokušavajući izbjeći velike odvjetničke i sudske troškove koje mora financirati tijekom postupka prisilne naplate. Protiv dužnika koji ne reagiraju na poziv za plaćanje duga ili sklapanje nagodbe kupac potraživanja pokreće sudski spor ako to procijeni isplativim.

U Hrvatskoj se sudski sporovi pokreću ne samo radi pokušaja naplate duga već i zbog zakonskih propisa koji onemogućuju otpis potraživanja kao porezno priznatog troška ako nisu izvršeni svi postupci naplate prema članku 9. Zakona o porezu na dobit. Ta odredba zakona uvelike je uzrokovala povećanje broja blokiranih osoba, i pravnih i fizičkih. Naime, kupac potraživanja koji je stupio na mjesto vjerovnika želi da mu otpisano po traživanje umanjuje poreznu osnovicu, odnosno predstavlja trošak poslovanja i zbog toga pokreće postupak prisilne naplate bez obzira na to što zna da je upitna bilo kakva mogućnost naplate jer vjerovnik nema dovoljno novčanih sredstava ili imovine iz koje bi se ta potraživanja naplatila.

>>> Zaba prodala 3,3 milijarde kuna 'loših' plasmana APS-u

Čak i da vjerovnik nije prodao svoje potraživanje, i on bi bio prisiljen provesti sudske postupke i prisilnu naplatu protiv dužnika ako želi otpisati nenaplativo potraživanje kao porezno priznati rashod. Česta je situacija da kupac potraživanja naplati dio potraživanja koji pokriva njegovo ulaganje i očekivanu zaradu i, umjesto da pokrene sudske postupke protiv dužnika od kojih nije naplatio, preproda preostali portfelj potraživanja drugom zainteresiranom na tržištu.

Trgovina pravima

Našoj javnosti u zadnje je vrijeme najzanimljivija trgovina dugovima pojedinog dužnika. Dakle, osim kupnje portfelja potraživanja, u određenim situacijama društva i institucije koje se bave rizičnim ulaganjima ponekad kupuju od vjerovnika potraživanja od određenog dužnika kako bi se ostvario profit od daljnje prodaje tih potraživanja, odnosno određenih prava koja se mogu ostvariti tim potraživanjima. Takve kupoprodaje poduzimaju se najčešće kada se dužnik nađe u teškoj poslovnoj situaciji, odnosno pred stečajem ili u postupku stečaja, a posjeduje znatnu imovinu ili znatan udio na tržištu.

Kupnjom potraživanja u takvoj situaciji postižu se neka prava po cijeni nižoj od nominalne pa su u određenim postupcima takvi vjerovnici, koji su koncentrirali veliku masu potraživanja u svojim rukama, u prednosti nad vjerovnicima koji su svoja potraživanja ostvarili prodajom robe ili usluga te odobravanjem kredita jer za njih nisu platili punu cijenu. Primjer ostvarivanja prava putem kupnje dugova društva u problemima jest ostvarivanje određenog broja glasova u vjerovničkom vijeću ili ostvarivanje većeg udjela u stečajnoj masi na osnovi manje uloženih sredstava ili stjecanje većeg udjela u kapitalu koji će se ostvariti ako se potraživanja vjerovnika transformiraju u vlasnički kapital u preustroju.

Osnovni cilj društava koja ulažu u rizična potraživanja je unovčavanje kupljenih dugova po većoj cijeni u trenutku koji je za njih najpovoljniji. Nadaju se da će netko željeti preuzeti dužnika i od njih otkupiti potraživanja. Što je stanje dužnika jasnije i informacije o mogućem rješenju njegova problema povoljnije, interes zakupnju raste.

Na taj način ta se prava postižu po cijeni nižoj od nominalne pa su u nekim postupcima takvi vjerovnici u prednosti nad vjerovnicima koji su svoja potraživanja ostvarili prodajom robe ili usluga te odobravanjem kredita. Naravno, nitko ne sprječava ostale vjerovnike da kupuju potraživanja od ostalih vjerovnika i time također steknu veća prava za cijenu ispod nominalne. Upravo ta činjenica daje legalnost fondovima rizičnoga kapitala i društvima pri obavljanju tih poslova.

Prostor za rizične fondove

No, u trenutku objave problema kod dužnika, većina vjerovnika koja je znatnije izložena prema njemu već je iscrpljena pokušajima naplate i saniranjem problema u vlastitu poslovanju te se rijetko odlučuje na dodatnu kupnju potraživanja od vjerovnika da bi ojačala svoju poziciju u eventualnim stečajnim postupcima ili transformiranju potraživanja u kapital na temelju nagodbe vjerovnika. Više ih se odlučuje za prodaju svojih potraživanja ako je po nuđena cijena približno ista njihovoj procjeni iznosa koji će moći naplatiti u predstečajnom ili stečajnom postupku.

Katkad se događa da društvo koje ulaže u rizična potraživanja preuzme kontrolu nad dužnikom ako iznos potraživanja premašuje iznose drugih vjerovnika, ali u operaciju će ta društva ulaziti isključivo ako procijene da time mogu ostvariti izniman profit. Naime, osnovni cilj društava koja ulažu u rizična potraživanja je unovčavanje kupljenih potraživanja po većoj cijeni u trenutku koji je za njih najpovoljniji, a ne preuzimanje kompanija. Ipak, nadaju se da će netko željeti preuzeti dužnika i od njih otkupiti potraživanje. Što je stanje dužnika jasnije te su informacije o mogućem rješavanju problema kod dužnika povoljnije, interes drugih za kupnju potraživanja raste.

>>> 41 poslodavac kažnjen zbog nezakonitog uskraćivanja plaće

Društvo koje je prvobitno uložilo u otkup potraživanja od vjerovnika na dnevnoj bazi procjenjuje vrijednost otkupljenoga potraživanja i situaciju koju mu posjedovanje tog potraživanja donosi. Ako to društvo procijeni da je trenutak povoljan za izlazak iz posla i unovčavanje stečenih potraživanja, svoje potraživanje ponudit će na tržištu i tako kapitalizirati svoje ulaganje, a na njegovo mjesto stupa drugi vjerovnik. Taj postupak traje sve dok potraživanja postoje i dok se u bilancama mogu priznavati te mogu imati niz sudionika.

Prijeboj obveza

Prijeboj obveza

Kupnja potraživanja prema određenom dužniku može se upotrijebiti i za prijeboj s obvezama prema tom dužniku i to ne samo u situacijama kada je dužnik u problemima. Naime, ako poduzetnik duguje nekom, a njegov drugi poslovni partner ima potraživanja prema njegovu vjerovniku koje je spreman prodati uz diskont, poduzetnik će najvjerojatnije pregovarati o otkupu toga potraživanja kako bi uz angažiranje manje sredstava otplatio svoj dug. Tako na primjer, dužnici Agrokora, ako ih ima u takvoj situaciji i ako imaju financijskih mogućnosti za to, najvjerojatnije pokušavaju po diskontnoj cijeni kupiti potraživanje od nekog vjerovnika Agrokora da bi mogli izvršiti prijeboj međusobnih tražbina i pritom ujedno ostvariti prihod. Oni su sigurno, ako ih ima, potencijalni kupci potraživanja od vjerovnika Agrokora ili društava koja su se upustila u rizik otkupa Agrokorovih dugova.

Zašto prodati dug

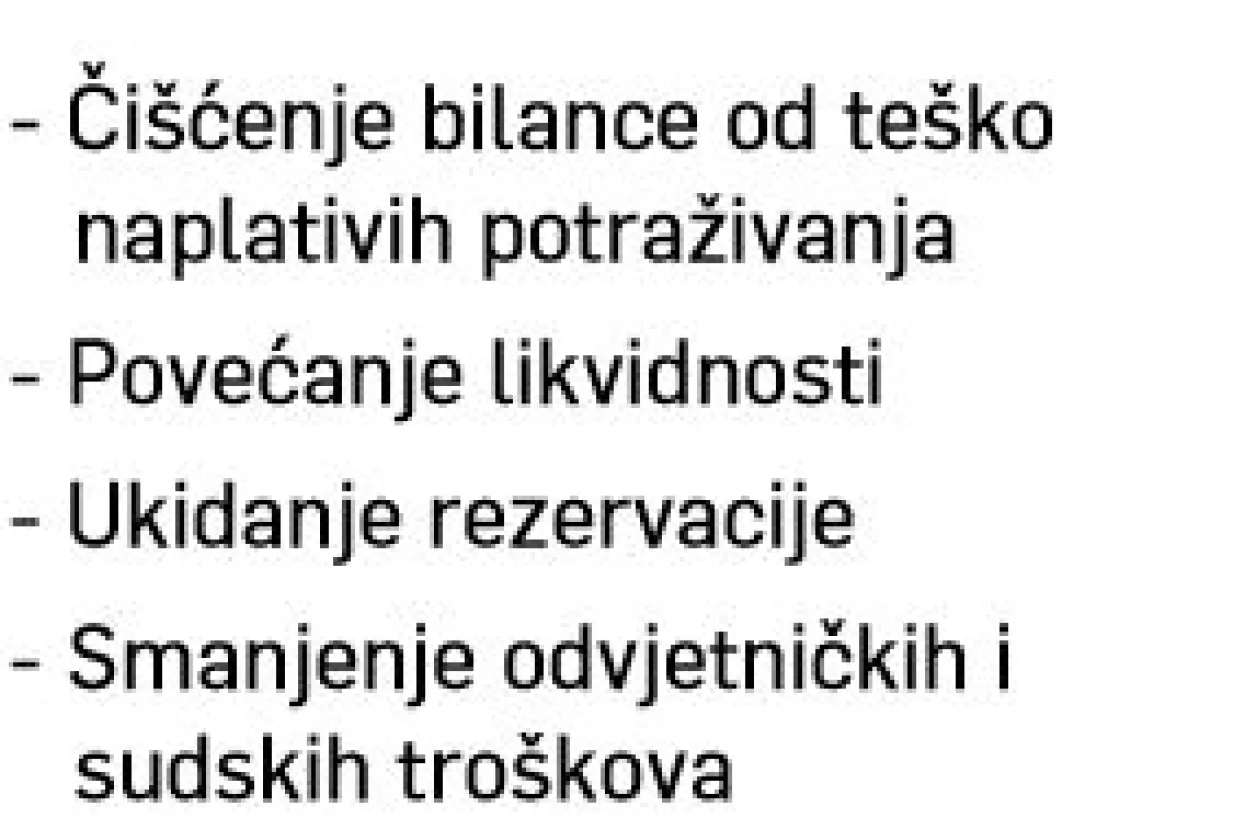

Vjerovnici prodaju svoja dospjela potraživanja iz nekoliko razloga. Zadržavanje dospjelih potraživanja u bilanci zahtijeva izvršenje ispravka potraživanja ako su za to stečeni uvjeti te ti ispravci umanjuju poslovni rezultat, ali i predstavljaju potencijalnu opasnost od ponovnog prihodovanja tih ispravaka ako do trenutka zastare nisu pokrenuti postupci za naplatu potraživanja, što uključuje pokretanje sudskog postupka prisilne naplate. Ako poduzetnik procijeni da ionako ne može naplatiti znatan dio potraživanja i da će mu postupak pokušaja naplate i pokretanje sudskih postupaka dodatno uvećati troškove, on je ta potraživanja spreman prodati uz diskont onome tko je spreman preuzeti rizik naplate. Na taj način poduzetnik može očistiti bilancu od teško naplativih potraživanja bez negativnih poreznih efekata i troškova naplate.